Strategie banków – rok 2022

Warto przyjrzeć się planom i strategiom w bankach na rok 2022 i lata kolejne. Czy sa jakieś elementy wyróżniające, czy każdy bank podąża swoją ścieżką? Przekojnamy się.

Główne tematy, jakie pojawiaja się w strategiach polskich banków:

- Bankowość mobilna, mobile first

- Personalizacja

- Rózwój e-commerce

- Automatyzacja i cyfryzacja procesów, w tym procesów back-office

- Mocny nacisk na digitalizację w obszarze SME i korporacyjnym

- Wykorzystanie otwartej bankowości

- Kontynuacja poprawy wskaźnika C/I

- Dalsza droga do chmury

- Cyberbepieczeńtwo

- Umożliwienie pracy wnajnowszych technologiach dla swoich pracowników

- Procesy demograficzne, stawianie na młodych

- ESG

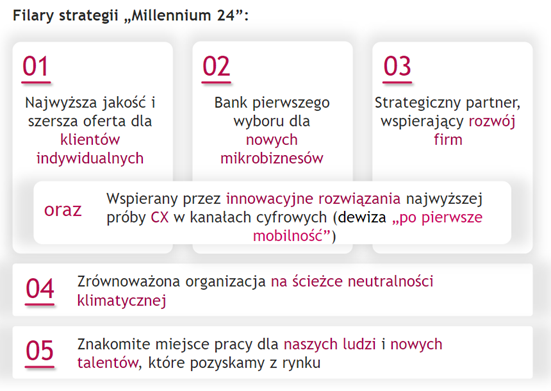

Przykłady wybranych strategii – Bank Millennium

Przykład strategii Pekao SA:

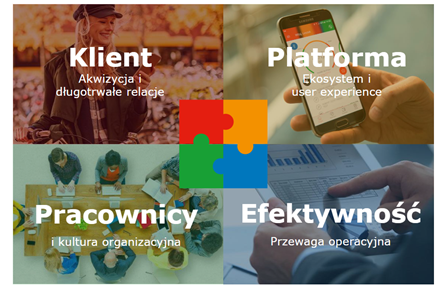

Cztery filary według mBanku:

Priorytety w Santander:

Największym wyzwaniem roku 2022 będą skutki wciąż trwającej wojny w Ukrainie. Skutki wielopłaszczyznowe w tym ekonomiczne i społeczne. Z finansowego punktu widzenia wpłyną na dużą wolatylność na rynkach walutowych, akcji, będą miały wpływ na inflację i niepewność co do przyszłości. To tylko spotęguje wcześniejsze negatywne efekty związane ze wzrotem cen i skutkami podatkowymi Polskiego Ładu. Dużym wyzwaniem będą dalsze wzrosty stópy procentowych i problemy klientów związane z rosnącym kosztem obsługi zadłużenia. Przygotwując długoterminowe strategie banki nie uwzględniały tak skokowych podwyżek stóp procentowych. Według niektórych prognoz stopa bazowa może osiągnąć 5% na koniec roku. To wpłynie bardzo mocno na koszt obsługi zadłużenia. Dlatego zarządzanie ryzykiem, optymalizacja wielkości zadłużenia będa tematami, które wrócą do łask po wielu latach niskich stóp procentowych. To również może w krótkim okresie odbić się na wolumenach produktów kredytowych i możliwe, że w tym zakresie założenia wszystkich banków będą zbyt optymistyczne w stosunku do panujących realiów. Inflacja i nieprzewidywalność dla dalszych ruchów NBP może szczególnie w I połowie roku spowodować niechęc klientów do zadłużania. Można spodziewać się inwestycji w automatyzację i usprawnie procesów monitoringu czy wczesnego reagowania na sygnały wskazujące na pogarszająca się sytuację kredytobiorców.

Banki już sygnalizują, że jednym z elementów zmiany strategii będzie większe skupienie na bezpieczniejszych produktach, takich jak leasing czy faktoring. Szczególnie bank PKO BP jest tu mocno zaawanasowany, bo przygotował swego rodzaju ekosystem – platformę samochodową z obecnością leasingu, ubepzieczeń i bankowości zdalnej.

Jednocześnie wysokie stopy procentowe to też nowe realia dla oferty produktów oszczędnościowych i inwestycyjnych. Tutaj należy również oczekiwać wzmocnienia działań produktowych i znalezienia rowiązań zachęcających klientów od ochrony kapitału.

Bankowość osobista to dalsza droga w kierunku mobile first i ograniczenia obsługi fizycznej do bardziej wymagających produktów czy procesów. Banki wspominają o pomysłach z tzw. cyfrową asystą, gdzie pracownicy pierwszej linii mają być częścią kanałów cyfrowych. Do tego należy dodać dalszą personalizację ofert cenowych (np: mikrosegmentacja behawioralna), omnisprzedaż, w tym rozwój kanału e-commerce. Szybkie decyzje kredytowe oraz efektywne wykorzystanie momentów około-transakcyjnych do oferowania pożyczek niezabezpieczonych kanałami mobilnymi. Bank w tle, obecny, ale nie do końca widoczny dla użytkownika. Nawet bardziej wymagające procesy, jak kredyty hipoteczne, też coraz bardziej idą w stronę cyfrowej a przynajmniej hybrydowej obsługi. To wszystko przy wsparciu najnowszej technologii np. biometria, e-tożsamość, PSD2. W raportach banków pojawiają się elementy, które mają wspierać transformację cyfrową i ochronę klientów: SI, czatboty, internet rzeczy, robotyzacja, analityka, śledzenie ruchów gałki ocznej, monitorowanie CX.

Pytanie, które z tych apsiracji zostaną odroczone w czasie z uwagi na sytuacje makroekonomiczną w 2022.

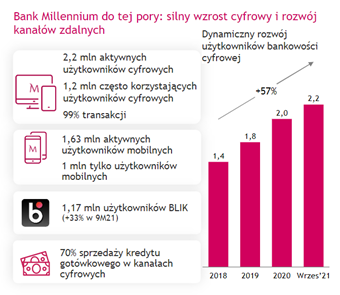

Rozwój bankowości cyfrowej na przykładzie Banku Millennium:

I plany daleszj cyfryzacji do roku 2024:

Plan rozwoju bankowości mobilnej na podstawie Banku Pekao SA:

Przy poszukiwaniu nowych źródeł przychodów oferta ubezpieczeniowa w bankowości mobilnej będzie miała coraz większe znaczenie i będzie rozwijana przez banki. W szczególności mowa tu o ubepzieczeniach niepowiązanych z produtkami bankowymi – ubezpieczenia samochodowe, życiowe, turystyczne. Tutaj widać tendencje dążenia do oferty agregującej wiele towarzystw ubezpieczeniowych, a nie współpracy z wybranymi partnermi. Jak pokazuje doswiadczenie ostatnich lat, jest to bardziej opłacalne dla samych banków, ponieważ jest to rowiązanie preferowane przez klientów. Polscy konsumenci zostali przyzwyczajeni do poprównywarek agregujących oferty ubezpieczeniowe.

Banki też będą daleszj poszukiwać optymalnego wykorzystania możliwości jakie daje otwarta bankowość, by skutecznie wykorzystać jej potencjał wśród klientów i zmonetyzować wprowadzane usługi. Warto tu obserwować trendy w Azji, gdzie droga w stronę ekosystemów wydaje się się interesująca i mająca potencjał przychodowy. Banki zapowiadają rozwój parnterstw z wykorzystaniem API. Już pojawiają się możliwości zarządzania subskrypcjami czy odroczone płatności.

Bankowość firm, w tym bankowość korporacyjna, pojawia się jako obszar, który czeka modernizacja cyfrowa. Przez wiele lata to bankowość osobista była w centrum uwagi pod kątem inwestycji w rozwój nowoczesnych kanałów obsługi zdalnej, procesów cyfrowych e2e, możliwości załatwienia wielu spraw zdalnie. Klienci firmowi w wielu elementach byli zdani na obsługę w oddziale lub poprzez doradcę. Z uwagi na mniejszą skalę tego segmentu banki nie inwestowały znaczących środków na rozwój. Teraz, gdy bankowość osobista jest już mocno zaawanasowana, wiedac duży dysonans w możliwościach obsługi. W końcu to jest ten sam klient, tylko raz korzysta z konta osobistego, a raz z konta firmowego. Z jednej strony banki widzą tu potencjał do oniżenia kosztów obsługi i usprawnienia procesów, a z drugiej strony sami klienci uswiadamiają ich o przepaści jaka dzieli te segmenty. Wreszcie nadejdzie wyższy poziom samoosbługi tych klientów – w tym zakupu produtów kredytowych on-line i realizacji dyspozycji popsrzedażowych.

Plan rozwoju bakowości korporacyjnej w mBanku:

Kolejnym obszarem, który wreszcie pojawia się na agendzie to back-office. Tutaj też przez wiele lat przeważała obsługa manualne i wszelkie niedosakonałości były rekompensowane zintensyfikowaną reczną obsługą, by procesy były realizowane. Teraz ten obszar pojawia się w strategiach, jako wymagający inwestycji w auotmatyzacje i robotyzacje procesów. Ideą przewodnią jest poprawa efektywność poprzez optymalizację procesów podejmowania decyzji kredytowuch, procesów posprzedażowych, obsługi gotówki, czy kosztów procesów w placówkach w stosunku do scentralizowanych czynności. Przyświecające idee to przejęcie procesów w całości przez wyspecjalizowane jednostki operacyjne, odciążenie jednostek biznesowych, proces od początku do końca w jednych rękach. Na przykład Bank Pekao SA stawia jasny cel do roku 2024 -> 2 klientów na 1 pracownika operacji.

Ten nacisk na nowe technologie i rozwój cyfrowy w taki wielu obszarach to też efekt demografii. W 2025 roku pokolenia 30-i 40-latków będą razem stanowić około 30% ludności Polski i technologie beda coraz szerzej używane i pożądane. Zarówno ze strony klientów, jak i pracowników.

Tu przychodzi czas na pracowników. Są oni wymieniani w każdym banku jako ważny element sukcesu strategii. Rynek pracownika powoduje, że banki będą zainteresowane oferowaniem ciekawych stanowisk pracy, umożliwiać kontakt z najnowocześniejszymi technologiami i wizjami rozwoju. To będą dodatkowe czynniki mające zatrzymać i przyciągnąć nowych pracowników. Sama pensja nie wystarczy by przekonać młodych. A braki w kandydatach, bardzo mocno widoczne chociażby w IT, są coraz bardziej widoczne. Z bankami konkurują w końcju też inne firmy technologiczne o tego samego pracownika. Tutaj będzie widoczny wyraźny proces transformacji i zmiany oblicza samych biur, które będą bardziej dostosowane do specyfiki pracy hybrydowej, czy momentami w pełni zdalnej.

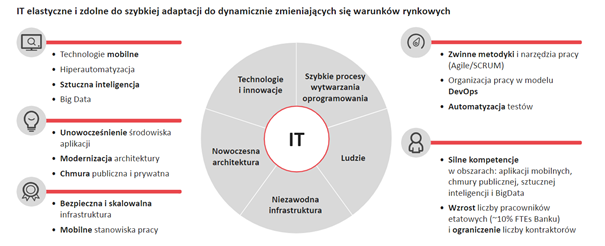

W obszarze IT dominować będą technologie chmurowe, mikroserwisy, nowoczesna architektura, automatyzacja procesu produkcji i testowania oprogramowania, self-service dla klientów, zwinne metodyki. Alior Bank nawet wymyślił swoją własną nazwę AGILOR. Widać też nacisk na wzrot jakości danych, chęci budowy lub przebudowy systemów CRM i procesu analizy danych.

Rozwój IT na podstawie strategii Banku Pekao SA:

Cele na najbliższe lata to migracja kluczowych aplikacji do nowoczesnego stosu technologicznego opartego na mikroserwisach, zwiększanie automatyzacji procesów IT, wykorzystanie potencjału publicznej chmury obliczeniowej. Ważnym elemente będą też rosnące wymagania regulatorów i tutaj będziemy obserwować kolejne wdrożenia rozwiązań typu RegTech, które ułatwią zapewnienie zgodności i zmniejszą zapotrzebowanie na manualną obsługę. Niemniej ważne będzie też cyberbezpieczeństwo. Im bardziej cyfrowe banki, tym większa pokusa do ataków hakerskich na klientów. A zaufanie i poczucie bepzieczeństwa dla klientów to element podstawowy i nie podlegający dyskusji.

Na koniec warto też pamiętać o środowisku, odpowiedzialności społecznej i ładzie kroporacyjnym, czyli połączeniu występującym pod skrótem ESG (Environemnt, Social Responsibility and Corporate Governance). Banki jako globalne korporacje będą podkreślać, jak ich działania mają wpływ na ESG. Dlatego nie będa dziwić deklaracje i realne działania mające na celu odejście od finansowania węgla, odejścia od plastiku (m.in nowe karty i kampania reklamowa Credit Agricole), mniejsze zużycie energi w biurach, pasieki na dachach siedzib i wiele innych ciekawych, pożytecznych a co najważniejsze przyjaznych środowisku inicjatyw.

Tak przedstawiają się wizje i plany na początku 2022. Zobaczymy jakie będzie zaawansowanie w realizacji tych planów pod koniec roku.

Author: Filip Mazurek, Senior Consultant at Sollers Consulting