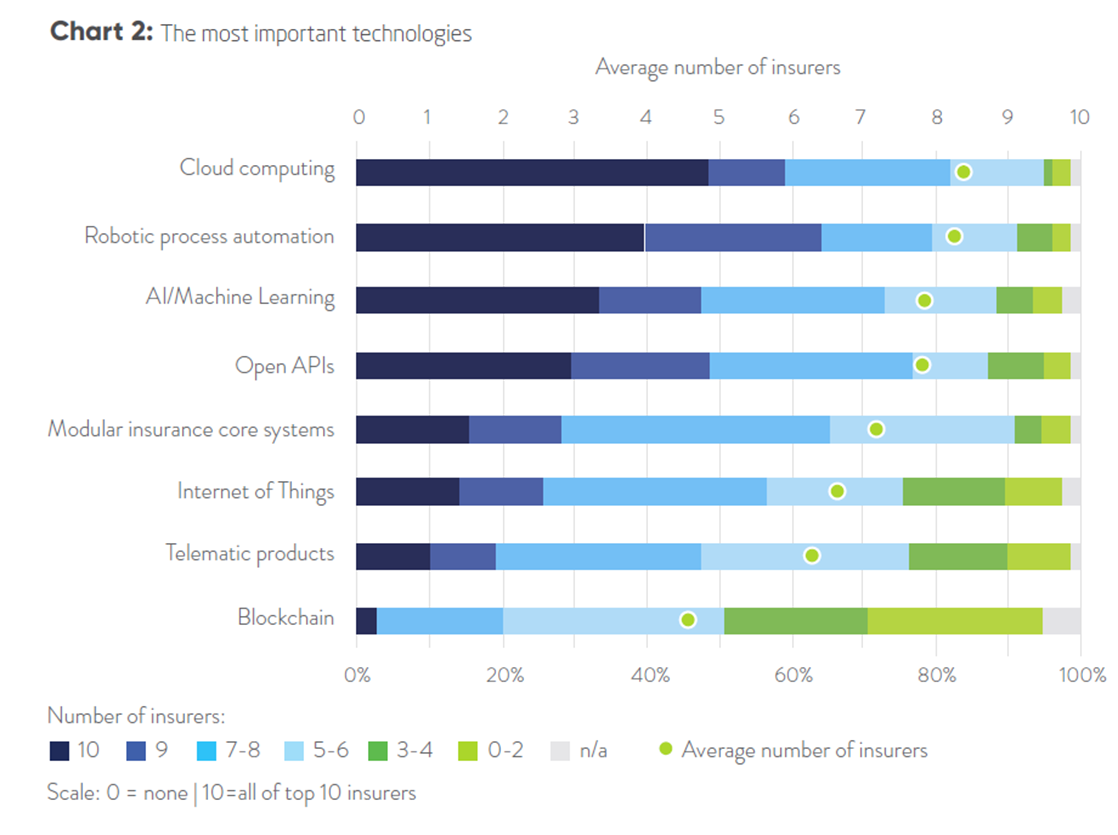

Warszawa, 24 sierpnia 2021 r: Cloud computing stanie się powszechną technologią w branży ubezpieczeniowej w ciągu najbliższej dekady – pokazują badania Sollers Consulting. Robotic Process Automation (RPA) jest postrzegana jako ważniejsza na rynku niż sztuczna inteligencja i uczenie maszynowe, podczas gdy telematyka i internet rzeczy mają stosunkowo niską wagę.

Ponad ośmiu z dziesięciu największych ubezpieczycieli na rynkach będzie polegać na chmurze i automatyzacji procesów (RPA) w 2031 roku. Sztuczna inteligencja i uczenie maszynowe również będą ważne, ale ich ocena jest nieco niższa niż RPA. Podczas gdy otwarte interfejsy API są prawie tak samo ważne, Internet Rzeczy (IoT), telematyka i blockchain nie są postrzegane jako najważniejsze zagadnienia w branży ubezpieczeniowej. Tak wynika z badania przeprowadzonego wśród kadry kierowniczej i specjalistów z branży ubezpieczeniowej przez Sollers Consulting.

„Chęć wprowadzania innowacji jest powszechna, a innowacje będą miały wpływ na krytyczne funkcje. Ubezpieczyciele będą zawiązywać więcej partnerstw. Aby zmodernizować swoją informatykę, będą w dużej mierze polegać na rozwiązaniach chmurowych” – komentuje Michał Trochimczuk, partner zarządzający i współzałożyciel Sollers Consulting.

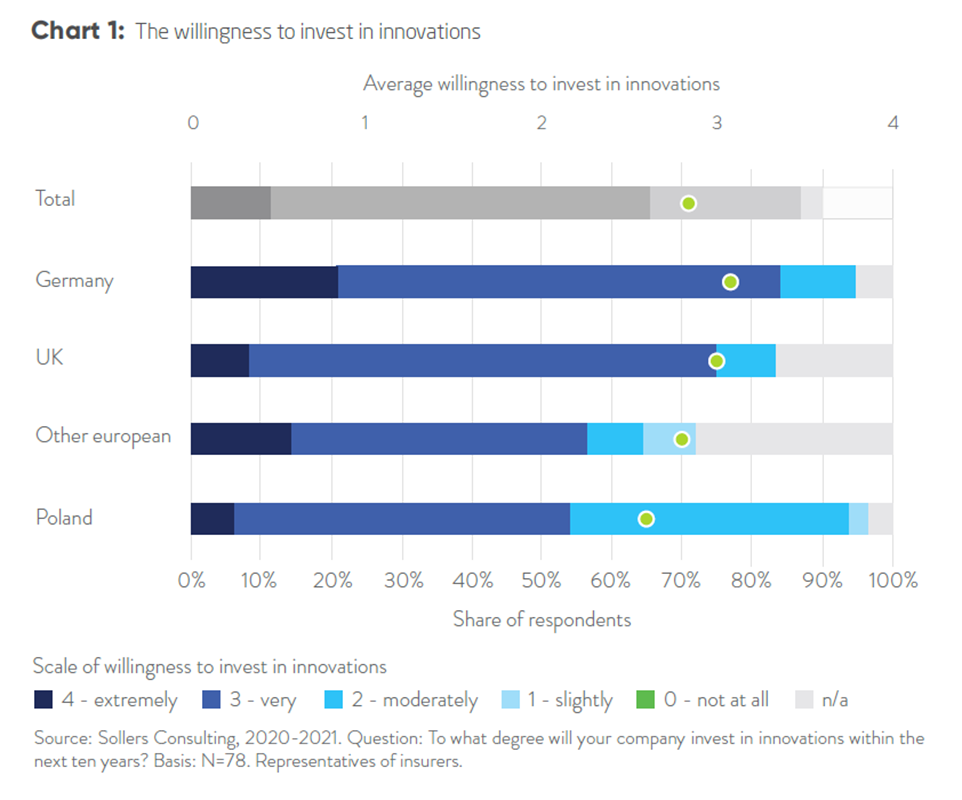

Ubezpieczyciele są bardzo chętni do inwestowania. Szczególnie dotyczy to Niemiec, podczas gdy w Polsce skłonność do inwestowania w innowacje jest znacznie niższa (wykres 1). Żaden z respondentów nie deklaruje, że jego firma nie chce inwestować w innowacje, a tylko 2,6% badanych stwierdza, że zainwestuje w innowacje tylko w niewielkim stopniu.

„Różnice w podejściu do innowacji na poszczególnych rynkach mogą być związane z różnym poziomem cyfryzacji i świadomości jej disruptive power w poszczególnych krajach” – mówi Marcin Pluta, partner zarządzający i współzałożyciel Sollers Consulting.

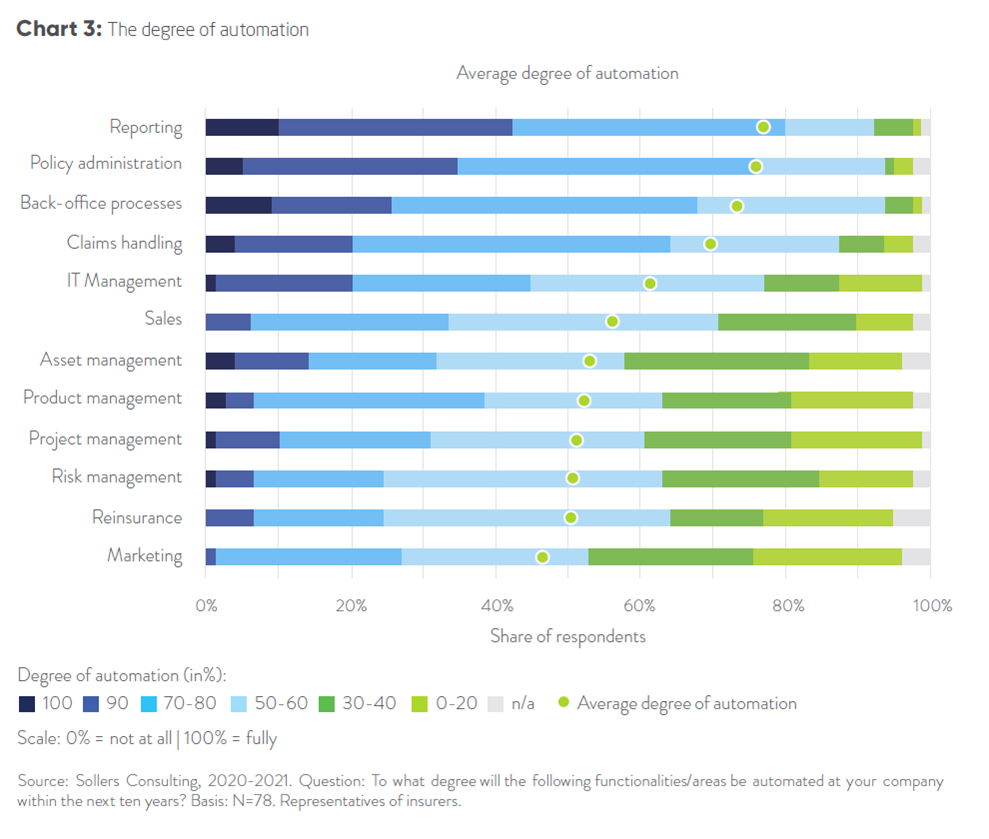

Raportowanie i zarządzanie polisami zostanie zautomatyzowane

Sollers Consulting obchodził swoje dwudziestolecie w 2020 i 2021 roku. W tym czasie firma konsultingowa przeprowadziła ankiety wśród około 80 menedżerów i profesjonalistów z branży ubezpieczeniowej w Europie, Stanach Zjednoczonych, Japonii i na innych rynkach. Część badania poświęcona była automatyzacji, która odgrywa kluczową rolę w rozwoju firmy ubezpieczeniowej przyszłości. Ubezpieczyciele widzą największy potencjał automatyzacji w obszarach raportowania, administracji polisami, procesach back-office, a także w obsłudze szkód. Od 68% do 81% respondentów uważa, że te procesy administracyjne będą w wysokim stopniu zautomatyzowane. Sprzedaż nadal postrzegana jest w branży jako interakcja twarzą w twarz. Jednak 33% menedżerów i specjalistów ds. ubezpieczeń uważa, że w przyszłości sprzedaż będzie w 70% lub większym stopniu zautomatyzowana.

„Banki i ubezpieczyciele podejmują duże wysiłki w celu cyfryzacji sprzedaży ubezpieczeń. Jednak, aby odnieść sukces w tym zakresie, muszą wdrożyć elastyczne platformy ubezpieczeniowe, które umożliwią im szybkie reagowanie na zmieniające się rynki” – komentuje Trochimczuk.

„Agregatory zmieniły branżę ubezpieczeniową także z technicznego punktu widzenia. Ubezpieczyciele zostali zmuszeni do bardzo szybkiego opracowania rozwiązań umożliwiających obsługę porównywarek cenowych. Szybkość i cena stały się ważniejsze w biznesie ubezpieczeniowym. To wciąż jest wyzwanie dla ubezpieczycieli” – mówi Pluta.

Systemy centralne zdominowane przez wymogi krajowe

Ubezpieczyciele zwracają coraz większą uwagę na swoje systemy centralne, które w wielu przypadkach pozostają w tyle za rozwojem technologicznym. Dyrektorzy i eksperci ubezpieczeniowi są przekonani, że systemy centralne będą przenoszone do chmury. Systemy centralne „w chmurze” są najwyżej oceniane przez respondentów badania Sollers, natomiast „on prem” najniżej.

„Specjaliści z branży ubezpieczeniowej wiedzą, że chmura zapewnia większą zwinność biznesu i efektywność operacyjną. Oba te czynniki stają się coraz ważniejsze w dobie zintegrowanych i inteligentnych ekosystemów” – mówi Pluta.

Badania pokazują, że centralne systemy ubezpieczeń opracowane na poziomie krajowym wydają się być ważniejsze niż systemy centralne opracowane na poziomie międzynarodowym.

„W obliczu globalizacji, narodowa mentalność w tej dziedzinie może być zaskakująca. Ale ubezpieczenia to wciąż biznes bardzo specyficzny dla danego kraju. Regulacje są jedną z wielu przyczyn tego stanu rzeczy” – komentuje Trochimczuk.

Internet zmieni modele biznesowe w ubezpieczeniach

Tempo cyfryzacji nie osiągnęło jeszcze swoich granic, a są tego wyraźne oznaki – podsumowuje raport firmy Sollers. Podczas gdy branża ubezpieczeniowa dużo mówi o modelach biznesowych opartych na danych, wartość danych jest wykorzystywana tylko w bardzo odizolowanych obszarach. 5G zwiększy ilość dostępnych danych. Dla ubezpieczycieli wyzwaniem jest ich wykorzystanie. Branże takie jak gastronomia, turystyka i media zostały w znacznym stopniu zmienione przez internet.

„Produkty nie zmieniły się znacząco, ale sposób ich oferowania i sprzedaży jest zupełnie inny. Jestem przekonany, że to samo stanie się w branży ubezpieczeniowej. A nawet pójdzie dalej” – mówi Trochimczuk.

Pełny raport dostępny jest tutaj.